15 de diciembre de 2023

ESTUDIO DEL SERNAC CONCLUYÓ QUE LAS MUJERES TIENEN UN MEJOR COMPORTAMIENTO DE PAGO QUE LOS HOMBRES

Con el objetivo de evaluar el nivel de endeudamiento de los consumidores en proveedores financieros de menor tamaño e identificar brechas de género en el acceso a sus productos, el SERNAC elaboró el estudio “Endeudamiento y Género en Proveedores Financieros […]

Con el objetivo de evaluar el nivel de endeudamiento de los consumidores en proveedores financieros de menor tamaño e identificar brechas de género en el acceso a sus productos, el SERNAC elaboró el estudio “Endeudamiento y Género en Proveedores Financieros de Menor Tamaño”.

La investigación abarca datos financieros auto-reportados por las principales Entidades de Financiamiento Automotriz, Cooperativas de Ahorro y Crédito (CAC) que no se encuentran bajo supervisión de la Comisión para el Mercado Financiero (CMF), Cajas de Compensación y Asignación Familiar (CCAF) y otros Pequeños Proveedores Financieros.

¿Qué detectamos?

Los datos recabados indican que, a diciembre de 2022, estos proveedores de crédito mantienen, a nivel agregado, una cartera equivalente a 1,9 millones de deudores y un stock de capital adeudado de $6,0 millones de millones.

Las Cajas de Compensación y Asignación Familiar (CCAF) presentan la cartera de deudores de mayor tamaño, con 1,28 millones de deudores y un stock de capital adeudado de $2,8 millones de millones. En segundo lugar, se ubican las Entidades de Financiamiento Automotriz, con una cartera de 448 mil deudores y un stock de capital adeudado de $3,0 millones de millones. Los Pequeños Proveedores Financieros en la muestra presentaron una cartera de 140 mil deudores y $74 mil millones; mientras que la cartera de las Cooperativas de Ahorro y Crédito (CAC) analizadas comprende 48 mil deudores y $120 mil millones.

Mientras las Entidades de Financiamiento Automotriz se caracterizan por carteras de créditos con garantía prendaria, las CAC y CCAF concentran créditos de consumo de libre disposición, entre ellos, créditos sociales, mientras que los PPF ofrecen ambos productos. Los créditos de consumo de libre disposición con garantía hipotecaria y los créditos hipotecarios para el financiamiento de la vivienda son marginales en la muestra estudiada.

Al revisar la deuda promedio por tipo de empresa, los mayores niveles se concentran en las Entidades de Financiamiento Automotriz (EFA), con cerca de $6,6 millones por crédito. Por su parte, las Cooperativas de Ahorro y Crédito y las Cajas de Compensación y Asignación Familiar muestran niveles de deuda promedio de $2,5 millones y $2,2 millones, respectivamente. Finalmente, los deudores de Pequeños Proveedores Financieros en la muestra presentaron una deuda promedio más baja, de $527 mil.

Grupo etario

Al revisar por grupo etario respecto del tipo de entidad financiera, las personas mayores de 60 años tienen una participación relevante en las carteras de las Cooperativas de Ahorro y Crédito (44%) y Cajas de compensación y Asignación Familiar (33%), lo que resulta consistente con el ofrecimiento de créditos sociales a pensionados.

Por su parte, los deudores menos de 30 años concentran sus deudas, principalmente en Cooperativas de Ahorro y Crédito (16%) y Entidades de Financiamiento Automotriz (12%)

Cantidad de consumidores morosos por entidad financiera

Los Pequeños Proveedores Financieros en la muestra presentan el porcentaje más alto de consumidores morosos en sus carteras, equivale++nte al 42% del total.

Por su parte, las Entidades de Financiamiento Automotriz tienen un total de 19% de deudores con alguna morosidad en sus carteras. Las Cooperativas de Ahorro y Crédito presentan tasas similares, con un total de 21%.

Finalmente, las Cajas de Compensación y Asignación Familiar presentan tasas menores, con un total de 14% de deudores con alguna morosidad.

Por otra parte, la deuda total de las mujeres es un 63% de la de los hombres, mientras que la deuda promedio de las mujeres ($2,6 millones) es un 74% de la de los hombres ($3,6 millones).

Al revisar la cartera de deudores hombres y mujeres en cada tipo de entidad financiera, existe una brecha relevante en las Entidades de Financiamiento Automotriz, donde las mujeres deudoras llegan a un 61% de la cartera de deudores hombres.

Adicionalmente, las mujeres muestran un mejor comportamiento de pago que los hombres, aunque la diferencia es pequeña. De hecho, el 17% de la deuda de los hombres y el 15% de la de las mujeres se encuentra con algún tipo de mora.

Por otro lado, el estudio permite concluir que a las mujeres se les exige menores garantías en forma de avales para el otorgamiento de créditos que a los hombres.

El desafío de levantar datos de pequeños proveedores financieros (PPF), unidos a los riesgos asociados a la economía informal, ratifican la importancia de contar con un sistema de registro obligatorio de todo tipo de proveedor de crédito, cualquiera sea su tamaño, para asegurar su eficiente supervisión. Así lo ha recomendado recientemente el Banco Mundial a Chile.

Para conocer más antecedentes, revise www.sernac.cl

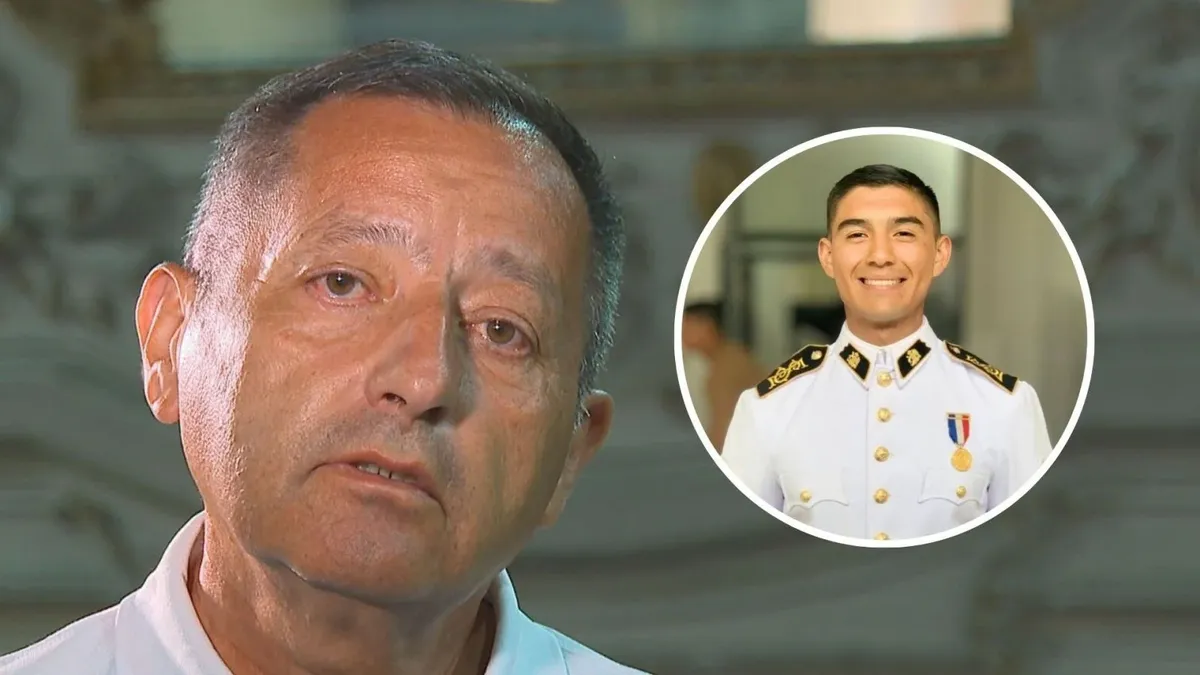

"Esperamos que la Fiscalía Militar, sinceramente y con el corazón en la mano, se declare incompetente", expresó el tío del militar Carlos Palacios.

"Esperamos que la Fiscalía Militar, sinceramente y con el corazón en la mano, se declare incompetente", expresó el tío del militar Carlos Palacios.